Klienten-Information 11/2017

Aktuelle Information aus Wirtschaft & Steuerrecht exklusiv für unsere Klienten

Inhalt in Kurzform

- Bis 31.12.2017: Substanzabgeltung für geschenkte Liegenschaften rechtzeitig überweisen

- Bis 31.12.2017: Vorauszahlungen von GSVG-Beiträgen

- Bis 31.12.2017: Sonderausgaben bezahlen

- Zum 31.12.2017: Registrierkasse – Jahresendbeleg 2017

- Sachbezugswerte für KFZ ab 2018

- Ersatz der Internatskosten für Lehrlinge ab 2018

- Entfall der Auflösungsabgabe ab 2020

- Steuer- und sozialversicherungsfreie Zuwendungen an Dienstnehmer

Bis 31.12.2017: Substanzabgeltung für geschenkte Liegenschaften rechtzeitig überweisen

Sofern eine Immobilie unter Vorbehalt des Fruchtgenussrechtes übergeben wurde, wird in der Regel die Zahlung einer Substanzabgeltung vereinbart, sodass der Fruchtnießer weiterhin die Abschreibung auf das bereits übertragene Gebäude geltend machen kann. Die vereinbarte Substanzabgeltung ist jedenfalls noch bis zum 31.12.2017 mittels Banküberweisung zu bezahlen, damit diese in der Überschussrechnung bzw. in den Steuererklärungen 2017 abgesetzt werden kann. Zu beachten ist, dass diese Substanzabgeltung laut Finanzverwaltung einen steuerbaren und steuerpflichtigen Umsatz darstellt.

Bis 31.12.2017: Vorauszahlungen von GSVG-Beiträgen

Bei den Beiträgen zur gewerblichen Sozialversicherung kann es mit mehreren Jahren Verzögerung zu hohen Nachzahlungen kommen. So sind Nachzahlungen für 2017 im Regelfall 2019, vereinzelt aber auch erst 2020 zu leisten. Um dies zu vermeiden, können Steuerpflichtige noch bis 31. Dezember 2017 jene Beiträge an die SVA leisten, die sich voraussichtlich auf Basis des prognostizierten Gewinnes 2017 als Nachzahlung ergeben werden, sofern nicht bereits unterjährig eine Hinaufsetzung der Beiträge beantragt wurde.

Zu beachten ist, dass der vorausbezahlte Betrag dann als Guthaben ohne jegliche Zweckwidmung auf dem Beitragskonto ausgewiesen wird und im Folgejahr 2018 nicht mit laufenden Beiträgen verrechnet werden darf. Folglich sind auch die laufenden Beträge des Jahres 2018 fristgerecht zu bezahlen. Wichtig ist weiters, dass jegliche Vorauszahlungen, welche nicht bereits durch entstandene Beitragsschulden verrechnet wurden, auf Antrag jederzeit rückerstattet werden können.

Um solche GSVG-Vorauszahlungen auch steuerlich noch im Jahr der Zahlung als Betriebsausgabe absetzen zu können, muss die Vorauszahlung auf einer sorgfältigen Schätzung oder einer Rückstellungsberechnung basieren. Willkürliche Zahlungen ohne Grundlage werden hingegen nicht als Betriebsausgabe anerkannt. Zahlen Sie somit beispielsweise im Dezember 2017 (noch) nicht vorgeschriebene Beiträge auf ihr SVA-Konto, kann diese Vorauszahlung auch steuerlich 2017 als Betriebsausgabe geltend gemacht werden. Ein Rückzahlungsantrag des Guthabens im Jahr 2018 würde aber dazu führen, dass die Ausgabe von der Finanzverwaltung nicht oder erst im Folgejahr anerkannt wird.

Bis 31.12.2017: Sonderausgaben bezahlen

Für die Berücksichtigung von bestimmten Sonderausgaben in der Steuererklärung 2017 ergeben sich Besonderheiten: Spenden, Kirchenbeiträge sowie Beiträge für die freiwillige Weiterversicherung oder für den Nachkauf von Versicherungszeiten in der Pensionsversicherung werden für das Jahr 2017 erstmals automatisch steuerlich berücksichtigt. Durch einen verpflichtenden elektronischen Datenaustausch müssen die Empfängerorganisationen bis spätestens Februar 2018 alle Beträge, die 2017 bezahlt wurden, dem Finanzamt übermitteln, sodass die Sonderausgaben amtswegig in den Steuererklärungen berücksichtigt werden können. Eine eigenständige manuelle Berücksichtigung der Sonderausgaben ist grundsätzlich nicht mehr möglich.

Wichtig ist, bei Überweisung und/oder Barzahlung dieser Beträge darauf zu achten, dass die korrekten persönlichen Daten bekannt gegeben werden, sodass das Finanzamt auch die richtige Sonderausgaben-Zuordnung vornehmen kann. Fehlerberichtigungen sind im Rahmen der Steuererklärung mittels eines eigenen Formulars vorzunehmen.

Als Sonderausgaben können zum 31.12.2017 (grundsätzlich unverändert) folgende Positionen steuermindernd abgesetzt werden:

- Nachkauf von Versicherungszeiten und freiwillige Weiterversicherung in der Pensionsversicherung (unbegrenzte Absetzbarkeit, Verteilungsmöglichkeiten für Einmalzahlungen)

- Renten, Steuerberatungskosten (unbegrenzte Absetzbarkeit)

- Kirchenbeitrag (jährlicher Höchstbetrag von EUR 400,00)

- Spenden (u.a. Spenden für Forschungsaufgaben oder der Erwachsenenbildung dienende Lehraufgaben, Spenden an bestimmte im Gesetz aufgezählte Organisationen, Spenden für mildtätige Zwecke, Spenden an bestimmte Organisationen – idR Zahlungen an sog. begünstigte Spendenempfänger bis zu einer Höhe von maximal 10 % des Gesamtbetrages der Einkünfte des laufenden Jahres)

Zum 31.12.2017: Registrierkasse – Jahresendbeleg 2017

Wie bereits im Frühjahr 2017 berichtet, müssen seit dem 01.04.2017 sämtliche Registrierkassen über eine Sicherheitseinrichtung verfügen. Diese dient dem Schutz vor Manipulation der in der Registrierkasse gespeicherten Daten. Um sämtliche Umsätze in der Registrierkasse auch vollständig zu erfassen, ist einerseits eine Verkettung und Signatur der Einzelumsätze vorgesehen und andererseits sind Start-/Monats- und Jahresbelege zu erstellen. Diese müssen signiert, geprüft und aufbewahrt werden.

Bei der Erstanmeldung der Registrierkasse in FinanzOnline (wir haben auch dazu mehrfach berichtet) ist ein sog. Startbeleg zu erzeugen und zu überprüfen. Unternehmer haben nun zum Jahresende einen Jahresbeleg zu erstellen, wobei hierfür das gleiche Prozedere wie beim Startbeleg maßgebend ist.

Konkret ist der Jahresbeleg auszudrucken und mittels Handy-App zu kontrollieren. Die Erstellung des Jahresbeleges ist je nach Kassenhersteller unterschiedlich und ist grundsätzlich der Bedienungsanleitung zu entnehmen. Wichtig ist, dass der Unternehmer am Ende des Kalenderjahres bzw. am letzten Tag der getätigten Umsätze (31.12.) den Jahresbeleg herstellt und sachgerecht aufbewahrt (unter Beachtung der 7-jährigen Aufbewahrungspflicht der Bundesabgabenordnung). Wie jeder andere Monatsbeleg auch, ist auch der Dezember-Monatsbeleg, welcher gleichzeitig auch als Jahresbeleg gilt, ein sog. Null-Beleg. Die Prüfung des Beleges mittels Handy App ist spätestens bis zum 15. Februar 2018 durchzuführen. Vereinfachungen bestehen für jene Registrierkassenbesitzer, deren Registrierkassen elektronisch den Jahresbeleg erstellen und über das Registrierkassenwebservice zur Prüfung an FinanzOnline übermitteln. Diese brauchen den Jahresbeleg nicht ausdrucken und aufbewahren und müssen ihn nicht manuell mit der Belegcheck-App prüfen, da die Überprüfung automatisch über das Registrierkassenwebservice erfolgt.

Sonderregelungen gibt es bei Saisonbetrieben sowie Unternehmen, deren Öffnungszeiten über Mitternacht hinausgehen.

Sofern kein Internetzugang oder Parteienvertreter vorhanden ist, bestehen die gleichen Meldepflichten, jedoch können die Meldungen unter Verwendung des amtlichen Vordrucks RK 1 erfolgen.

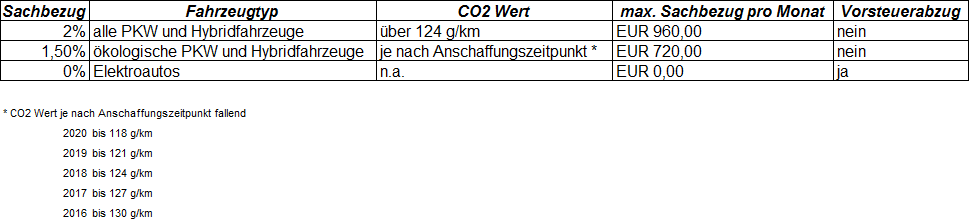

Sachbezugswerte für KFZ ab 2018

Die Sachbezugswerte für Dienstautos werden sich im Jahr 2018 wie folgt bemessen:

Ersatz der Internatskosten für Lehrlinge ab 2018

Bisher musste der Lehrberechtigte dem Lehrling die Differenz zwischen den Internatskosten (Unterbringung und Verpflegung) und der (Brutto-)Lehrlingsentschädigung ersetzen, sofern diese Kosten höher waren als die Lehrlingsentschädigung.

Ab 01.01.2018 müssen die Lehrberechtigten den Lehrlingen die Internatskosten zur Gänze bezahlen, erhalten diesen Aufwand jedoch von der zuständigen Lehrlingsstelle ersetzt. Mit dieser Änderung soll einerseits die Ungleichbehandlung von Lehrlingen beseitigt werden, da diese abhängig von Lehrberuf und Kollektivvertrag unterschiedlich finanziell belastet wurden. Andererseits soll die Motivation zum Eintritt in ein Lehrverhältnis erhöht werden, da Lehrlinge durch die Neuregelung deutlich finanziell entlastet werden.

Die Finanzierung der Förderung erfolgt durch den Insolvenzentgeltsicherungsfonds. Da Bund, Länder, Gemeinden und Gemeindeverbände keinen IESG-Beitrag leisten, erhalten diese (als Lehrberechtigte) auch keinen Kostenersatz.

Entfall der Auflösungsabgabe ab 2020

Da die neue Lehrstellenförderung letztlich vom Insolvenzentgeltsicherungsfonds getragen wird und dessen Mittel aus Arbeitgeberbeiträgen finanziert werden, wird es ab 01.01.2020 zum gänzlichen Entfall der ebenfalls von den Arbeitgebern finanzierten Auflösungsabgabe kommen. In den Jahren 2018 und 2019 haben Dienstgeber die Auflösungsabgabe bei Beendigung eines Dienstverhältnisses noch an die Gebietskrankenkasse zu entrichten (mit einigen Ausnahmen). Die Höhe der Abgabe beträgt im Jahr 2018 EUR 128,00.

Steuer- und sozialversicherungsfreie Zuwendungen an Dienstnehmer

Einige Zuwendungen an Mitarbeiter können lohnsteuer- und sozialversicherungsfrei gewährt werden, was somit sowohl für Dienstgeber als auch Dienstnehmer Vorteile bringt. Im Folgenden finden Sie eine Übersicht über wesentliche, in der Praxis häufig vorkommende Mitarbeiterzuwendungen:

- Sachgeschenke an Mitarbeiter sind bis zu EUR 186,00 pro Jahr lohnsteuer- und sozialversicherungsfrei.

- Dienstgeber können für verschiedene Anlässe wie Betriebsausflüge und Weihnachtsfeiern einen Betrag von EUR 365,00 pro Dienstnehmer ausgeben. Alle Veranstaltungen des gesamten Jahres werden dabei zusammengerechnet. Wendet der Arbeitgeber einen höheren Betrag auf, so ist der übersteigende Teil lohnsteuer- und sozialversicherungspflichtig.

- Gutscheine für Mahlzeiten bleiben unter bestimmten Voraussetzungen bis zu einem Wert von EUR 4,40 pro Arbeitstag lohnsteuer- und sozialversicherungsfrei.

- Dienstgeber können für ihre Mitarbeiter Zukunftssicherungsmaßnahmen von bis zu EUR 25,00 pro Monat lohnsteuer- und sozialversicherungsfrei finanzieren. Darunter versteht man Zahlungen des Dienstgebers an Versicherungs- oder Vorsorgeeinrichtungen, um seine Dienstnehmer für den Fall der Krankheit, der Invalidität, des Alters oder des Todes abzusichern. Der Dienstgeber gilt als Versicherungsnehmer, der Dienstnehmer scheint als Begünstigter in der Versicherungspolizze auf. Dem Dienstnehmer kommen daher bis zu EUR 300,00 p.a. ohne jeglichen Abzug zu Gute, der Dienstgeber kann diese Zahlungen zur Gänze als Betriebsausgabe absetzen.

- Der Dienstgeber kann seinen Mitarbeitern Rabatte auf seine Waren/Dienstleistungen gewähren, die über handelsübliche Rabatte hinausgehen. Mitarbeiterrabatte bis max. 20 % sind steuerfrei (Freigrenze). Wenn ein Mitarbeiterrabatt 20 % übersteigt, kommt die Freigrenze nicht zur Anwendung. In diesem Fall sind Mitarbeiterrabatte mit einem Gesamtbetrag von EUR 1.000,– jährlich steuer- und sozialversicherungsfrei (Freibetrag). Der Vorteil muss allen Arbeitnehmern oder einer bestimmten Gruppe zukommen, um lohnsteuer- und sozialversicherungsfrei zu sein.

- Dienstgeber können ihren Mitarbeitern Beteiligungen am Unternehmen oder an verbundenen Konzernunternehmen unentgeltlich oder verbilligt einräumen. Dafür besteht ein Freibetrag pro Mitarbeiter und Jahr von EUR 3.000,00. Allerdings muss die Beteiligung für die Steuerfreiheit länger als 5 Jahre behalten werden. Auch hier muss der Vorteil allen Dienstnehmern oder einer bestimmten Gruppe zukommen, um lohnsteuer- und sozialversicherungsfrei zu sein.

- Dienstgeber können ihren Mitarbeitern Getränke zum Verbrauch im Betrieb unentgeltlich oder verbilligt zur Verfügung stellen.

- Dienstgeber können ihren Mitarbeitern Darlehen bzw. Lohn- und Gehaltsvorschüsse von maximal EUR 7.300,00 zinsfrei zur Verfügung stellen.

- Den Dienstnehmern kann firmeneigene Arbeitskleidung (Schutzbekleidung oder Uniformen) unentgeltlich zur Verfügung gestellt werden.

- Reisekostenvergütungen wie Kilometergelder und Tagesgelder sowie Nächtigungsgelder können unter Beachtung der entsprechenden Voraussetzungen an die Dienstnehmer steuer- und sozialversicherungsfrei ausbezahlt werden.

- Wenn ein Dienstnehmer ein vom Dienstgeber zur Verfügung gestelltes „reines Elektroauto“ privat nutzt, ist diese Privatnutzung steuer- und sozialversicherungsfrei.

- Steuer- und sozialversicherungsfrei sind weiters bestimmte freiwillige soziale Zuwendungen, wie z.B. die Benützung von Einrichtungen und Anlagen (z.B. Kindergärten oder Sportanlagen), betriebsärztlicher Dienst, Gesundheitsförderung und Prävention, Impfungen, Zuschüsse des Arbeitgebers für Kinderbetreuung bis max. EUR 1.000,00 pro Jahr und Kind (führt zu keiner Kürzung der Kinderbetreuungskosten des Arbeitnehmers), Begräbniskosten, Katastrophenhilfe oder Zuwendungen an den Betriebsratsfonds.

Redaktion: Dr. Wolfgang Köppl, BNP Wirtschaftstreuhand und Steuerberatungsgesellschaft m.b.H. Alle Angaben in dieser Klienten-Information dienen nur der Erstinformation, enthalten keinerlei Rechts- oder Steuerberatung und können diese auch nicht ersetzen; jede Gewährleistung und Haftung ist ausgeschlossen. Bitte informieren Sie Ihren Berater, wenn Sie die Übermittlung der Klienten-Information auch an andere Personen in Ihrem Unternehmen wünschen oder falls Sie diese Nachricht nicht mehr erhalten möchten. Erstellung: 19.12.2017